乘联会:预计今年6月新能源车零售近50万辆 有可能创历史新高

发布时间:2023-11-04 | 发布者: 东东工作室 | 浏览次数: 次(原标题:乘联会:预计今年6月新能源车零售近50万辆 有可能创历史新高)

1.本周车市概述

6月20-26日,乘用车市场零售48.7万辆,同比增长33%,环比上周增长17%,较上月同期增长28%;乘用车市场批发56.1万辆,同比增长50%,环比上周增长30%,较上月同期增长12%。

6月1-26日,乘用车市场零售142.2万辆,同比去年增长27%,较上月同期增长37%;乘用车厂商批发150.4万辆,同比去年增长40%,较上月同期增长34%。

2.6月乘用车市场周度零售走势

今年6月第一周总体狭义乘用车市场零售达到日均3.4万辆,同比下降3%,相对今年5月第一周均值增长7%。

6月第二周总体狭义乘用车市场零售达到日均5.0万辆,同比增长25%,相对今年5月第二周均值增长54%。

6月第三周总体狭义乘用车市场零售达到日均5.9万辆,同比增长39%,相对今年5月第三周均值增长55%。

6月第四周总体狭义乘用车市场零售达到日均7.0万辆,同比增长33%,表现逐步回暖改善,相对今年5月第四周均值增长28%。

6月1-26日全国乘用车市场零售142.2万辆,同比去年增长27%(较上月累计同比增速提升42个百分点),环比上月增长37%。

由于6月3-5日是端午节,因此本月第一周实际有效销售时间仅有1-2日,相对于去年的端午节在6月14日,今年的6月第一周走势已经是体现出政策启动的增量效果。第二周的市场逐步体现出,车购税减半政策实现的启动期的效果。第三周的车市零售走势持续回暖,去年端午节的低基数推高今年增速,使零售表现远超预期。虽然第四周零售的基数回升,但政策利好驱动下的零售依旧强势增长,同比增速仍处高位。

随着国家购置税政策的强势推出、疫情管控进一步放开,近期各级政府已经出台了一揽子提振经济、促进消费政策,对车市复苏有一定的促进作用,终端人气和成交均有提升。

目前应是价格谷底。虽然目前PPI高涨,1—5月平均工业生产者出厂价格比去年同期上涨8.1%,工业生产者购进价格上涨10.8%。但为确保国家促消费政策在上半年要真正见效,让消费者购车得实惠,近期部分主流车企均追加了优惠活动,努力弥补前期疫情造成的销量损失,冲击半年度目标。由于成本上涨压力太大,加之厂商和经销商亏损严重,随着销量回升和目标顺利完成,未来车市价格回升的趋势将日益明显,早买早受益的效果必然体现。

当前刺激政策能支撑销量回暖,但政策的启动期消费者并不着急购车的,因此6月的增量效果较突出,7-8月相对平淡,见效最明显是在四季度的政策退出期。

目前6月零售超强销量好于行业内对政策应有的走势预期,6月总体市场零售表现值得期待。6月主力厂商的新能源车走势也是超高速增长,预计今年6月新能源车零售近50万辆,有可能创历史新高。

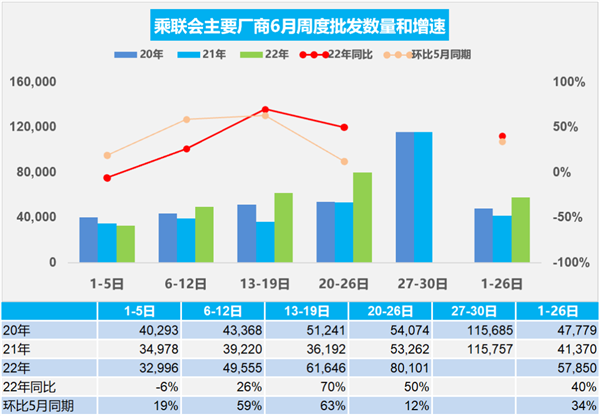

3.6月乘用车市场周度批发走势

今年6月第一周总体狭义乘用车市场批发达到日均3.3万辆,同比下降6%,相对今年5月第一周均值增长19%。

今年6月第二周总体狭义乘用车市场批发达到日均5.0万辆,同比增长26%,相对今年5月第二周均值增长59%。

今年6月第三周总体狭义乘用车市场批发达到日均6.2万辆,同比增长70%,相对今年5月第三周均值增长63%。

今年6月第四周总体狭义乘用车市场批发达到日均8.0万辆,同比增长50%,表现明显走强,相对今年5月第四周均值增长12%,厂商产销有明显的恢复趋势。

6月1-26日全国乘用车厂商批发150.4万辆,同比去年增长40%(较上月累计同比增速提升49个百分点),环比上月同期增长34%。

从6月前26天的情况来看,车购税减半政策已经达到了初步成效,多项产销指标回暖。前期市场零售销量在月末较高,经销商月度进货节奏也倾向于向后拖,但今年6月的情况不同,由于市场回暖明显,经销商信心增强,渠道库存的补货意识较强,推动月中的厂商销量提升较快,销售节奏改善明显。

近期随着主力生产地区的疫情影响逐渐缓解,供应链逐渐修复,4、5月因疫情迟滞的产能和市场需求在6月开始释放。部分企业和地方的经济指标仍需强力保障,稳增长政策的效果要充分体现,因此生产和厂商销量都会持续拉升,实现上半年良好收关。

4.二手车回归商品属性意义重大

6月22日,李克强主持召开国务院常务会议。会议指出,要进一步释放汽车消费潜力,一是活跃二手车市场,促进汽车更新消费。对小型非营运二手车,8月1日起全面取消迁入限制,10月1日起转移登记实行单独签注、核发临时号牌;二是支持新能源汽车消费。车购税应主要用于公路建设,考虑当前实际研究免征新能源汽车购置税政策延期问题;三是完善平行进口政策,支持停车场建设。政策实施预测今年增加汽车及相关消费大约2000亿元。

5月31日,国务院发布《关于印发扎实稳住经济一揽子政策措施的通知》,其中共明确提出了包括财政政策、金融政策、消费政策等六个方面33项具体政策措施及分工安排。目前刺激政策已经取得了初步成效。乘联会数据显示,6月1-19日,全国乘用车市场零售销量93.5万辆,同比去年增长24%,环比上月增长43%;全国乘用车厂商批发销量94.4万辆,同比去年增长34%,环比上月增长52%。

此次国务院常务会议将加速相关政策的有效落地实施,拉动汽车消费进一步增长。从政策综合效果看,全面取消二手车限迁将对二手车的流动性带来极大的推动作用,“国五”二手车买车价格提升有利于二手车流通,将丰富二手车市场的车源,加速二手车置换新车的过程,对整体汽车市场都有推动性效果。形成二手车交易全国统一大市场对汽车流通体系的促进极其巨大,尤其是对汽车经销商是大礼包。

5.5月乘用车行业库存302万辆

2022年5月末,整个乘用车行业库存达到302万辆水平,其中厂商库存达到63万辆的水平,达到近期的高位状态,相对于近期低点2021年10月末36万的库存,回归合理的状态。2022年5月末渠道库存达到239万辆的水平,相对于春节前的渠道库存是小幅下降的状态。

由于目前总体的库存属于相对渠道库存中位的水平,厂商库存回归到合理状态,所以目前渠道的库存运行处于相对良好状态,能够有效支撑6月乘用车零售同比和环比较高增长。

6.2022年1-5月中国占世界汽车份额31%

2022年5月的世界汽车销量仅有601万辆,较2018年5月806万辆下降26%,产销下滑较大。2022年1-5月仅有3,099万辆,同比下降12%,仅稍高于2020年销量,也距离近几年的高点水平差距达21%,差距水平较大。由于需求不足和疫情下的供给不足,共同干扰了世界汽车行业的运行。

2020年下半年以来中国车市逐步走出疫情影响,而欧美疫情影响下的车市低迷,形成2022年初的世界企业市场的复杂局面。2022年年初世界汽车市场继续保持持续低迷情况,但中国销量春节前后回升较强。虽然国内4月低迷,但由于中国控制疫情效果较好,5月中国占世界汽车份额31%,国内车市恢复较快,呈现良好发展的特征。

从世界范围角度来看,以丰田和现代起亚为代表的亚洲集团表现相对较强,特斯拉和以上汽集团为代表的中国车企回升效果最为突出。国际芯片短缺对中国车市的影响较小,但5月上海因素影响较大。作为汽车芯片这样的高垄断行业,此次的供给端紧缩将对中国供应链崛起带来重大机会。

7.2022年1-5月中国汽车出口分析

自2021年以来,随着世界新冠疫情的爆发,中国汽车产业链的韧性较强的优势充分体现,中国汽车出口市场近两年表现超强增长。2021年的出口市场销量213.8万辆,同比增长102%。2022年1-5月的出口市场销量108万辆,同比增长42%。1-5月汽车出口均价1.67万美元,同比去年的1.53万美元,均价提升7.7%。今年5月中国汽车出口22.9万辆,同比增长35%,表现很强。由于上海本地企业出口占全国出口的20%,因此上海疫情后改善较好,全国出口形势大幅改善。

尤其是随着汽车独资企业的出口,中国汽车出口欧洲发达国家市场取得巨大突破。新能源车是中国汽车出口的核心增长点,改变了依赖亚洲和非洲等部分落后国和不规范国家的汽车出口被动局面。2020年新能源车出口22.3万,表现良好;2021年新能源车出口58.8万辆,继续持续走强。2022年1-5月出口32.5万辆新能源车,同比增速96%,其中新能源车出口继续保持强势增长的良好局面。

中国新能源车主要是出口西欧和东南亚市场,今年斯洛文尼亚、比利时和英国等成为出口亮点,而且对菲律宾等东南亚国家出口恢复很好。海外虽然仍然受到疫情限制,但经济重启继续进行,相关制造业需求开始平稳恢复,矿产资源价格高位回落,因此中国对南美洲智利等国出口表现较强。近期中国对俄罗斯的汽车出口数量下降,但重卡的出口表现提升。

中国汽车出口市场增长的核心动力仍然是乘用车的增长空间,尤其是在中东和非洲等国家出口表现相对较强,而欧洲、墨西哥等市场近期较强。